[易居研究院]9月金融环境与房地产市场研究报告

发布时间:2019-10-18

报告摘要:

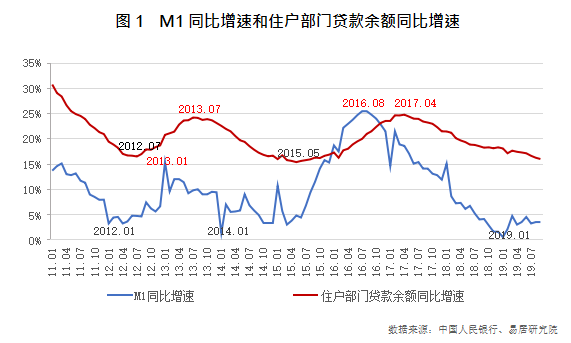

1、9 月末,M1 同比增长 3.4%,增速与上月末持平,比上年同期低 0.6 个百分点。

2、9 月末,住户部门贷款余额同比增长 15.9%,增速分别比上月末和上年同期低0.3 个和 2.2 个百分点。

3、9 月末,中国一年期国债收益率为 2.56%,比上月末和去年同期分别低 0.06 和0.41 个百分点。

4、9 月份,全国首套房贷款平均利率为 5.51%,相当于相应期限 LPR 水平加点 66BP,环比上升 0.04 个百分点,同比下降 0.19 个百分点,已连续 4 个月小幅上升。

5、降准后市场利率如期下行,首套房贷平均利率则继续上行,说明在中央“房住不炒”和“不将房地产作为短期刺激经济的手段”的明确要求下,降准释放的资金被严控进入房地产领域。若房地产市场调控持续不放松,那这种房贷利率和市场利率反向而行的趋势还有可能会继续。预计年内或明年上半年有望见到本轮周期的全国商品房年初累计销售面积同比增速最低值;年内百城二手房价格同比涨幅还将收窄,有可能进入负区间。

房地产业作为一个资金密集型行业,对资金有很强的依赖性,金融环境的变化直接影响房地产市场。因此,持续跟踪金融环境的变化,对于研究楼市变化非常重要。本报告选取了 M1 同比增速、住户部门贷款余额同比增速、中国一年期国债收益率、全国首套房贷平均利率这 4 个跟房地产市场相关性较高的月度金融数据进行研究。

一、9 月金融数据

1、9 月末M1 同比增速 3.4%,与上月持平;住户部门贷款余额同比增速 15.9%,继续回落

M1,狭义货币供应量, M1=M0+企业活期存款+机关团体部队存款+农村存款+ 个人持有的信用卡类存款。M1 是经济周期波动和价格波动的先行指标,M1 增速高,则楼市升温;M1 增速低,则楼市降温。

自 1997 年商业银行开办个人住房抵押贷款业务以来,住户部门债务中个人住房贷款一直占据主体地位。从央行公布的数据来看,2008 年以来,个人住房贷款余额在住户部门贷款余额中的占比保持在 45%~54%,变化不大。考虑到央行每个季度公布个人住房贷款余额,本报告采用住户部门贷款余额的月度数据进行研究。

9 月末,M1 同比增长 3.4%,增速与上月末持平,比上年同期低 0.6 个百分点。

从这两组数据的历史走势来看,两者走势基本同向,M1 同比增速走势领先于住户部门贷款余额同比增速走势。2011 年至 2019 年 8 月,M1 同比增速和住户部门贷款余额同比增速分别有 2 个阶段高点,前者领先后者时间分别为 6 个月和8 个月。2011 年至 2019 年 8 月,M1 同比增速有 3 个阶段性低点,前两个低点分别领先住户部门贷款余额同比增速 6 个月和 16 个月,后一次滞后的时间较长, 主要原因是 2014 年 1 月 M1 同比增速创阶段新低后,至 2015 年一季度,M1 同比增速均在低位徘徊,期间创下几个次低点。

2019 年 1 月 M1 同比增速创 2011 年以来的最低点 0.4%,2019 年 2 月开始震荡上行,目前来看本轮周期的最低点大概率已经见到。M1 增速有所上升,说明年初全面降准后实体经济所处的流动性环境有所改善。

但央行此前明确强调要保持个人住房贷款合理适度增长,严禁消费贷款违规用于购房。此前监管严查信用卡资金流入楼市情况,包括境内房地产类商户、房产相关契税等。多家银行信用卡中心下调房地产类商户交易限额,并限制在住宅、地产中介等商户刷卡交易。从历史走势和现阶段政策走向来看,今年年内住户部门贷款余额同比增速还将继续收窄,明年有望见到本轮周期住户部门贷款余额同比增速的阶段性低点。考虑到目前我国住户部门杠杆率已经远超 2015 年之前水平,住户部门贷款余额增速将很有可能突破前两轮的低点。

3、预计四季度住户部门贷款余额同比增速继续回落

住户部门贷款余额同比增速和全国首套房贷平均利率是与房地产行业直接相关的两个数据,将两者历史走势结合来看,整体上呈反向走势,首套房贷平均利率走势领先于贷款余额同比增速走势。2011 年至 2019 年 8 月,首套房贷平均利率共有 3 个阶段高点,前两个高点分别领先住户部门贷款余额同比增速阶段低点 7 个月和 11 个月。2011 年至 2019 年 8 月,首套房贷平均利率共有 2 个阶段低点,分别领先住户部门贷款余额同比增速阶段高点 10 个月和 9 个月。

2018 年 11 月,全国首套房贷平均利率达到阶段高点,按照以往规律并考虑现阶段政策走向,明年住户部门贷款余额同比增速有望见到本轮周期低点。但从同比增速的绝对值来看,目前依然高于上一个周期的低点,四季度还将继续下滑。